家主「インボイス制度について、私は税務署に事業所登録申請した方がいいでしょうか?

また、どのような点で判断すればよいでしょうか?」

こんな悩みを解決できる記事を用意しました。

この記事でご紹介する「家主が行うインボイス制度の概要と申請の判断基準」を実践すれば、安心して事業を継続できます!

記事前半ではインボイス制度のおさらいを、後半では申請するかしないのかの判断ポイントを解説するので、じっくり読み込んでください!

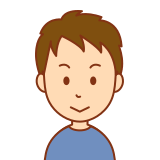

インボイス制度のおさらい

はじめにインボイス制度の確認をしてききます。

『適格請求書』のことで、仕入れ先が納税したことを証明する書類をさします

- 売り手が買い手にインボイス(適格請求書)を交付

- 売り手も買い手もインボイス(適格請求書)の保管義務があり保管がない場合、仕入税額控除が受けられない

- 免税事業者がインボイス登録した場合、課税売上が1,000万円以下であっても消費税の申告納税が必要となる。

いままで国は、仕入れ先が消費税を納税しているかどうか確認することができなかったため、納税義務がない免税事業者からの仕入れについても課税されているものとみなし、仕入税額控除を認めてきました。

こういった場合、消費者がおさめた消費税が国におさめられず免税事業者の手元に残ります。財務省はインボイス制度の導入で約2,500憶の税収増を試算しています。

いつから開始?

〇2023年10月1日から制度が開始されます。

この日までに登録を完了させるためには2023年3月31日までに申請を行う必要があります。

免税事業者がインボイス制度に登録する場合、特例があります。

2023年10月1日~2029年9月30日までの課税期間中にインボイス制度に登録する場合、即時インボイス発行事業者の資格が得られます。

ただこの場合、登録した年の翌年、翌々年においては免税事業者に戻る事ができません。

結論

- すでに課税事業者の場合、インボイス制度登録をしましょう

- 免税事業者は、借主の法人調査を行い、場合によってはインボイス制度登録

店舗や月極駐車場等、賃貸借契約において消費税課税売上になります。

課税売上が1,000万円以下の家主であっても注意が必要で、『借主がインボイス制度登録事業者』の場合、消費税相当の値下げや、他のテナント等へ移動(退去)される事が予想されます。

どんなことが想定される?

- 仕入れ先にインボイス制度の登録依頼

- 仕入れ先の免税事業者に対して消費税額相当の値下げ依頼

- 適格請求書類の作成と運用

- 消費税を請求せず、本体価格による請求となる(売上の減少)

- 取引先に適格事業者になる事をもとめられ、場合によっては退去される

- 消費税額相当の値下げ要求の可能性がある

①課税事業者の場合

1,100円(税込)を売上げ、その仕入れが550円(税込)であった場合・・

100ー50=50円の消費税納税します。

②仕入れ先が免税事業者の場合

1,100円(税込)を売上げ、その仕入れが550円(本体価格)であった場合・・

100円の消費税を納税します。

②の場合①と比べて50円分残る金額が少ないので、値下げしてほしいですよね。

当然、本体価格は任意で決める事ができるので、仕入税額控除を利用するため『適格請求書が発行できる課税事業者』になる事を求められることが予想されます。

賃貸オーナーはどんな準備をするの?

〇賃貸借契約書の確認

『賃料』項目に、適用税率と消費税の記載があるか確認します。

インボイス制度登録事業者になった場合、『登録番号』を借主に通知することになりますが、契約書に適用税率と消費税の記載がない場合は、そのタイミングで通知書の内容に盛り込みます。

なお、通知は書面でもメールでもかまいません。

- 適用税率

- 消費税額

- 登録番号

上記3つを記載して契約を交わしてください。

〇免税事業者の場合

借主と話し、意向を確認しましょう。引き続き借りてもらうためにお互いにとって何が最善なのかわかるはずです。

また、修繕費の支払い時に仕入れ税額控除ができるようになる事も覚えておきましょう。

準備自体はさほど大変ではありません。また、移行期間も設けられていますので落ち着いて対応しましょう。

おわりに

- すでに課税事業者の場合、登録準備を

- 免税事業者の場合は借主の状況や自身の状況に合わせて登録を検討

こんな事がわかりました。

また、『居住用賃貸』しか行っていない家主については、仕入税額控除は使えないのでインボイス制度登録の必要性は少ないと言えます。

不動産と消費税の関係について、併せて過去記事をご覧ください。

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/217acf88.625d25a4.217acf89.5e16cca4/?me_id=1213310&item_id=19951621&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F8435%2F9784774518435_1_106.jpg%3F_ex%3D240x240&s=240x240&t=picttext)

コメント